想買房,卻又害怕資金不足?台中房屋借款一點也不難

有很多人的夢想就是能存到錢,買下人生第一間房子,但是薪資調漲永遠也感不上不斷升高的房價!

其實有不少買房子的首購族,都是靠著台中房屋借款,來買下自己朝思暮想的房地產~

什麼是房屋貸款?5分鐘迅速瞭解

多數人購屋皆需銀行貸款, 無論購屋的目的是自住或投資, 購買不動產的金額都是很大, 多數都需要銀行貸款來完成不動產的購置。

這幾年因為低利環境的因素, 貸款利息雖然越來越低, 但相對的房價也越來越高, 因此10 年前同樣的金額可能已買不到一樣的房子, 但貸款的利息成本卻較10年前便宜非常多…

這樣的情況確實也讓需要購屋自住民眾有些觀望不前, 一是不確定房價是否高點, 另一考量是一旦利率反轉向上, 可能會因此負擔不起高額的貸款利息。

然而購屋還是有一定的需求, 不論自住或各種形態的投資, 房價高能殺價空間有限, 但貸款利率雖低還是有向銀行爭取更好條件的訣竅。

雖然我們的網站有提供多數銀行房貸產品的資訊, 但公告的利率皆是參考使用, 所有的利率或條件還是需視貸款人自身的條件(工作形態,收入多寡, 成數要求…等等)

購屋貸款如何向銀行爭取好契約條件呢? 眉角在哪裡呢?

<要點一>身份/不動產條件

了解銀行歡迎的貸款族群為何, 儘量凸顯身份優勢並避開不受銀行歡迎的不動產。

銀行的確有較歡迎的貸款族群, 例如公教人員、大型公司職員…等職收穩定的工作,如果申貸人或申貸人的配偶有這些身份, 就要善加利用成為貸款的關係人, 銀行會因此給予利率上一定程度的減碼。

銀行歡迎的貸款族群 :

職業條件: 工作形態越穩定越佳, 例如: 公務人員, 公教人員, 上市上櫃公司員工 , 專業人士等等。如果借款人所擔任的職位越高, 服務年資越久, 或是收入所得高且明確。

若配偶有以上身份也可以善加利用, 擔任保證人爭取較佳條件。

家庭生活: 已婚或育有子女者, 在銀行眼中認為穩定性較高, 責任感較佳。

信用記錄佳: 申請貸款時, 銀行會經過申貸人書面同意後至聯合徵信中心查詢申貸人之信用記錄作為參考, 良好的信用記錄是申請貸款的基本條件,不過注意, 若從未跟銀行有往來記錄之申貸人也有可能被視為信用瑕疵 。

不動產形態: 銀行會將貸款的不動產做估價 , 估價並不等於你的買賣價, 不過區段越佳, 且為 “ 住” 字樣的不動產, 會是銀行喜歡承作的不動產。

若不動產附近有銀行認為之嫌惡設施(如下註), 則可能貸款成數及利率條件都會較差。

(註)銀行眼中的嫌惡設施:

臨近廟宇、靈骨塔、墓地、高壓電塔、正對高架道路、路沖、陽光屋、無尾(死)巷、近聲色場所等等。

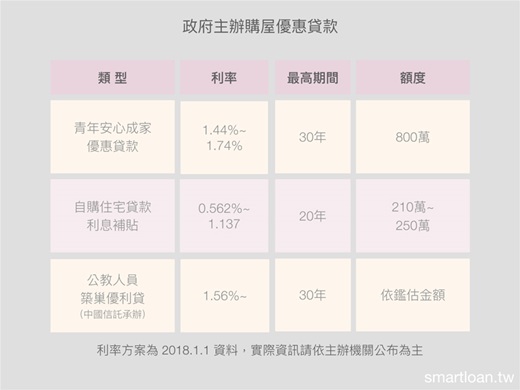

<要點二>有無適用的政府優惠貸款方案

如果是首購族, 一定要瞭解目前政府有提供哪些政策性優惠貸款。

至少「青年安心成家專案」是基本的,只要是首購,一定有資格申請。

最好的方法就是先找尋有承辦政府優惠房貸「青年安心成家專案」的銀行, 不過因為部分政策性貸款可能有限額, 不足額部分就比須向銀行申請銀行自身的貸款產品了, 關於政府優惠貸款一覽表如下:

<要點三>瞭解綁約條款及違約金內容

通常借款人容易忽略, 或是認為短期內不會轉貸沒什麼影響…, 但貸款期間的確有時會有突發狀況導致必須轉貸或清償貸款(中樂透?)。所以可以儘量去爭取較短的綁約期及較低的違約金。

如果申貸人認為自身的職業身份還不錯, 是銀行極力爭取的貸款戶, 在利率不提升承作下是可以好好跟銀行爭取較佳的綁約條件。

但若要求完全不綁約,則貸款利率一定會較高。(天下沒有白吃的午餐~)

至於貸款綁約方式為何 ,則視銀行規定而定

例如:第一年清償收取本金1%、第二年收取本金0.75%、第三年收取本金0.5% 。

注意比例太高或綁約年限過長可能都會是未來轉貸清償的負擔。

<要點四>貸款年限及寬限期的決定

貸款年限越長越好? 寬限期越長越好?

以上的答案不見得適用所有人, 但期限越長代表繳給銀行的利息就越多。

在此建議, 若非個人財務需求, 不用寬限期能縮短與銀行之間的貸款契約,才是明智之舉!

至於坊間銀行已有 30、40年的房屋貸款專案, 是否划算? 我們建議善用寬限期絕對會比拉長年限來的划算, 但是要注意寬限期後的本金是要依照剩餘貸款年限來繳清, 所以此時的月付金會比原來增加 2.65倍 ~ 3倍以上, 申辦時還是要注意自身所能負擔的範圍。

另外提醒您若財務運作上的需要,可以同時申請寬限期及長天期貸款,不過要注意「自住使用」才可申請30年以上貸款

<要點五>注意政府法令的限制

政府的房市策略會隨者市場經濟變化而作調整。如果你的購屋是自住使用, 請自動忽略本項, 這些限制主要還是針對投資戶為主。

2016年起短期交易奢侈稅退場, 售屋改徵「房地合一」稅; 特定地區房貸限制亦於3月廢除, 目前僅剩政府定義的「豪宅」有貸款管制。

豪宅貸款管制 :

針對台北市7,000萬元以上、新北市6,000萬元以上和其他地區4,000萬元以上房屋,貸款有以下限制:

◎貸款成數最高不得逾6成。

◎不得有寬限期

◎除購屋額度之外,不得以其他名目增貸

<要點六>加買房貸壽險提高自身及銀行債權保障

房子是這輩子重要的資產之一,但貸款後也會是龐大的負債, 投保房貸壽險雖然不是強制性, 但萬一貸款人不幸身故, 房貸壽險理賠金可以清償房貸, 債務不至於留給家人,其實是極有幫助的 。對銀行來說, 有房貸壽險的貸款人相對債權風險會小一些, 因此在房貸部分或許會做些優惠減碼 。

不過房貸壽險不甚便宜, 可能還會因此得背負更多的貸款, 所以購買前還是要詳加評估自身需求。

<房貸申請流程圖 >

文章圖片來源:聰明貸款

房屋貸款額度高、利率低、期限長,申辦過程雖然較為繁瑣,但若臨時需要大筆資金,透過申請房屋抵押貸款肯定是獲得大額貸款的首選,但是願望總是美好的,能否成功申請又是另一回事了! 辦理房屋抵押貸款前須知,5大申請必備條件,來看看你是否都符合了呢?

房屋抵押貸款條件,5大重點告訴你!

年齡:年滿20-70歲的國民皆可

房齡:最好不超過20年

抵押物類型:住宅、商鋪、別墅、房改房

抵押物要求:兩證齊全,產權明晰,無產權糾紛,且能上市進行交易

信用要求:近兩年內連續逾期不超過3次或累計逾期不超過6次

房屋抵押貸款服務介紹

服務特色:

利用房貸高額度、低利率的優勢,將負債整合。

房貸額度:

貸款金額視房屋市值估價而定。

房貸期限:

本利攤還,最長可分30年,綁約1至3年,提供最長5年的繳費寬限期 (只繳利息,不用攤還本金) 讓你還債更輕鬆!

房貸利率:

【一段式】最低1.6%起,機動利率。

申請房屋抵押貸款的4大常見問題

在了解了申請房屋抵押貸款的必備條件以及介紹以後,接下來要帶大家了解申請房屋抵押貸款時的常見4大問答,一起來看看下面有沒有你在找的答案!

1.信用狀況會影響房貸嗎?

會,銀行在審批貸款時,會考慮你的的信用紀錄是否良好,若是工作不穩定或是沒有工作,信用空白等,銀行會考慮其還款能力,因而不輕易放貸!相反的,借款人在申請房屋抵押貸款時,若能提供其他財力證明作為輔助,或是信用狀況良好,將有利於快速獲貸,而且貸款額度會有所提高,同時更有機會獲得較低的貸款利率哦!

2..房屋貸款最高額度?

基本上,拿房屋向銀行抵押貸款的額度,可視房產自身價值來決定,通常是房屋評估價值的60%-80%,最高額度可達房產評估價值的100%,若借款人需要貸較高的額度,則需要提供更高估值的房產抵押。需注意的是,房產估值跟房產市值是不同的,因此大家千萬別心理期望太高,加上實際辦理仍需評估其他條件作為銀行是否放貸的依據。

3.房屋或土地的利息是如何計算?

房屋貸款利率最低可爭取到1.6%起,利息的高低會依據你提供的條件與資料完整而定,條件越佳則利息越低。

4.申請房屋貸款有沒有特別限制?

房屋貸款的期限針對新房跟老房是有區別的,考慮到房屋的變現問題,銀行通常規定抵押房的年限要在20-25年左右。 另外,除了房屋狀況外,也會考慮申貸人的個人申辦條件,若有信用空白、逾期還款的問題等,銀行可能會考慮其風險問題,可貸的額度可能會降低,或是直接拒絕放貸哦!

幫助降低貸款利率,首選房屋抵押貸款

由於借款人利用房產作為抵押物,銀行相對要承擔的風險比信用貸款還要小,自然會得到比較好的利率跟較高的額度!台灣理財通最後也提醒大家,多多了解房屋評估原則、評估方法,房價行情等信息,事前做好功課,找對方案,就更有機會拿到高額度的房屋抵押貸款喔!

文章圖片來源:台灣理財通

最常聽到貨比三家不吃虧,不管是什麼東西,就連台中方屋借款都一樣!所以不要因為一時著急就落入高利息的狀況,下決定前一定要好好的停看聽,才不會後悔喔~

本篇文章嚴禁轉載

作者:co

本站評比數據參考包含由各大搜尋網站、網路平台、市場調查、搜尋引擎結果、人工評比等各項因子綜合,也會經由蒐集網友留言、按讚、評價、問卷、市調等多項社群來源資料,經多方整合,故排名及內容會不定期更新調整,但排名及評等皆僅提供參考。以上內容皆轉載自網路、網友經驗談,我站並無提供任何其他資訊,所有內容僅供參考,請自行判斷,本站不承擔任何責任。若有任何異議請來信告知,我站會立即下架,謝謝!